Según lo establece el DU N° 044-2019, desde el 1 de enero último, todas las empresas deberán contratar el seguro de vida ley para sus trabajadores desde el primer día que inicia el vínculo laboral, dejando atrás el mandato que establecía que dicha obligación regía a partir del cuarto año de labores.

Bajo este nuevo mandato, todas las empresas están obligadas a contratar este tipo de seguro y se activa desde el primer día de labores del trabajador.

Pero, tal como explica Brian Ávalos, laboralista de Payet, Rey, Cauvi, Pérez Abogados, además de los trabajadores del sector privado (sin importar el régimen laboral), también tienen derecho a la cobertura del seguro vida ley los trabajadores de entidades y empresas del sector público que están sujetos al régimen 728.

BENEFICIOS DEL SEGURO VIDA LEY

El seguro vida ley, según la Asociación Peruana de Empresas de Seguros (Apeseg) está pensado para dar alivio económico temporal a los familiares de un trabajador que fallece por muerte natural (incorporado recién desde este año) o accidental, o que queda en invalidez permanente total después de un accidente.

Para que ello se cumpla, no importará la actividad económica que realice la compañía o si el accidente o enfermedad que ocasionó el fallecimiento del trabajador sucede durante su jornada laboral, porque el seguro vida ley otorga protección las 24 horas del día. Y, en caso el trabajador labore para más de una empresa, el seguro debe ser contratado por cada una de ellas, de manera independiente.

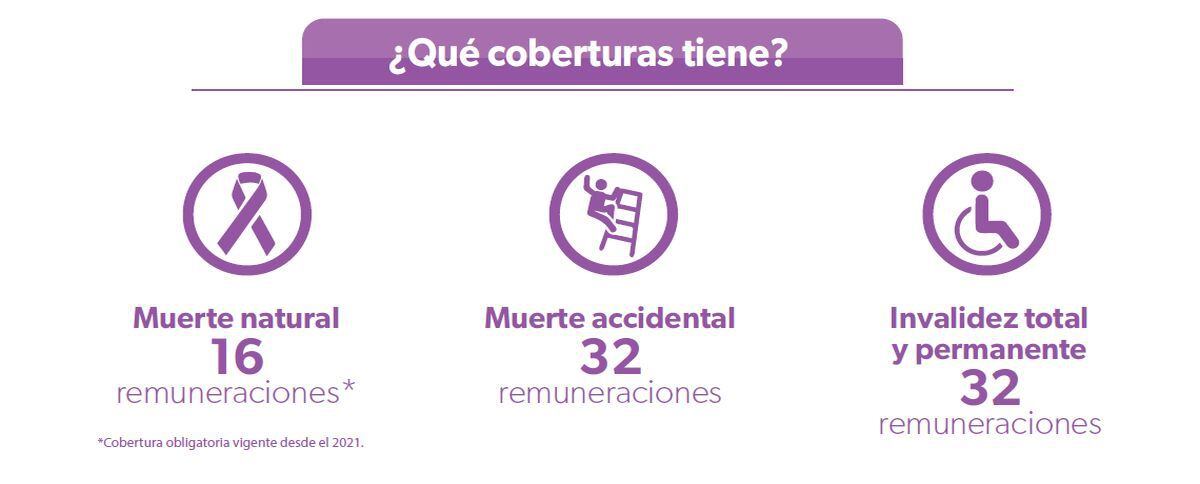

Teniendo en cuenta que la medida rige para los sectores público (DL 728) y privado, en caso se produzca el fallecimiento del trabajador (muerte natural o accidental) o si queda con una invalidez permanente total, los beneficiarios serán indemnizados con 16 remuneraciones si muere de forma natural, o con 32 remuneraciones si es por muerte accidental o si enfrenta una invalidez permanente total.

En caso se produjera la muerte del trabajador asegurado o este sufriera invalidez, parcial o permanente, la indemnización oscila entre 16 y 32 remuneraciones. (Foto: Apeseg)

Pero, en caso el empleador no cumpla con la contratación del seguro vida ley, Brian Ávalos alerta que la indemnización deberá ser asumida por la empresa.

En el caso de la invalidez permanente total, la Apeseg explica que se considera como tal la alienación mental absoluta incurable, las fracturas incurables de la columna vertebral, la pérdida de la vista (ambos ojos) y la pérdida de ambas manos o pies.

¿QUIÉNES SON LOS BENEFICIARIOS?

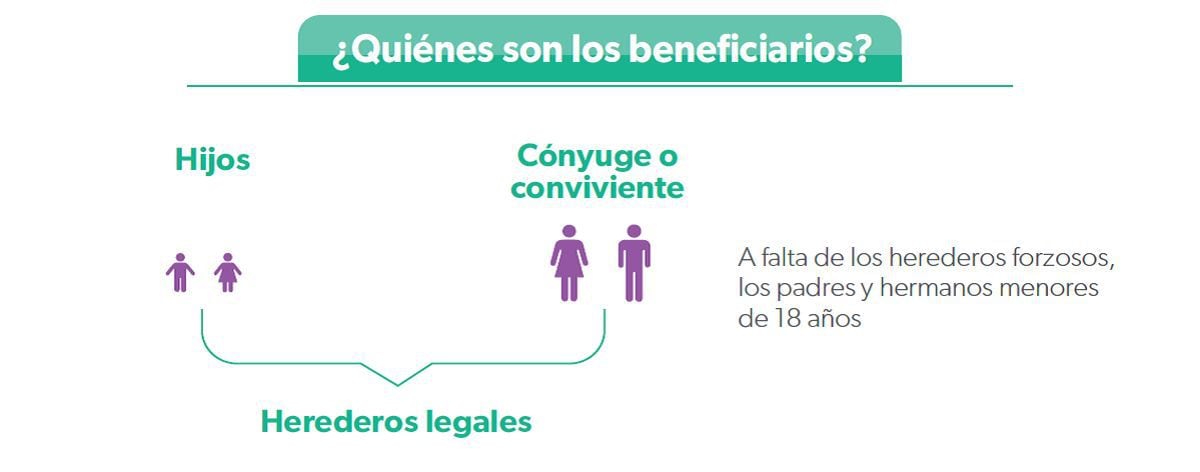

Como beneficiarios directos de los asegurados figuran el cónyuge o conviviente y sus descendientes (hijos).

En caso no los tuviera, la indemnización será trasladada a los ascendientes (padres) y hermanos menores de 18 años. Para informar acerca de sus herederos, el trabajador debe presentar al empleador una declaración jurada de beneficiarios.

Según la Apeseg, el empleador tendrá derecho a cobrar la indemnización solo si después de un año, ninguno de los beneficiarios reclama la indemnización.

En primera instancia, los beneficiarios son los esposos o cónyuges y los hijos, pero si no los tuviera serán los padres o hermanos menores de 18 años. (Foto: Apeseg)

¿CÓMO SE SOLICITA LA INDEMNIZACIÓN?

Después que haya ocurrido el fallecimiento o el accidente, los beneficiarios deben preguntar en la empresa cuál es la compañía de seguros que se contrató.

Con esa información, la aseguradora les solicitará la declaración de beneficiarios con firma legalizada del trabajador, además de la partida de matrimonio o resolución judicial que declara la unión de hecho (en caso de convivientes), las partidas de nacimiento y documentos de identidad.

Cumplida la entrega de esos documentos, en un plazo de 72 horas, la compañía de seguros deberá abonar la indemnización, de no hacerlo, la aseguradora asumirá el pago de intereses.

INCUMPLIMIENTO

Además de asumir el costo de la indemnización por no contratar el seguro de vida ley para sus trabajadores, las empresas también están expuestas al pago de una multa, ya sea porque no contrató el seguro, porque no lo mantuvo vigente, porque no pago oportunamente su costo o porque no lo registró ante el Ministerio de Trabajo.

En este caso la infracción está tipificada como grave y la multa por cada trabajador afectado asciende a S/6.908. “Si mi empresa tiene 40 trabajadores y no contrato la póliza, mi multa ascendería a S/ 276.000 porque me van a multar por cada trabajador”, explica Brian Ávalos.

Pero, en el caso del registro ante la autoridad de trabajo, la multa subirá proporcionalmente según el número de trabajadores. Así en caso la empresa tenga de 1 a 10 trabajadores, la multa será de S/6.908, e irá incrementándose según el rango: de 11 a 25 trabajadores, de 26 a 50, de 51 a 100, de 101 a 200. En caso sean más de 1.000 colaboradores, la multa superará los S/114.000.

OFERTA ACTUAL

Actualmente, las compañías de seguros que comercializan este tipo de seguro son: Rímac, Pacífico, Mapfre Perú Vida, Chubb, Crecer, Interseguro, La Positiva Vida y Protecta Security.

En el 2020, según la Apeseg, sus asociadas registraron más de 81.000 siniestros reportados por fallecimiento en los seguros de vida (considerando desgravamen, sepelio, vida individual, vida grupo, vida ley, seguro previsional y SCTR). De ese total, más de 30.700 fueron por COVID-19, lo que corresponde a un 38% del total.

Fuente: Gestión

Sigue la discriminación laboral. Por que no se considera al trabajador CAS en el seguro de vida ley, muchos tenemos mas de 10 años en este regimen… también contribuimos a la gestión del Estado.